Artikel teilen

global

Die Alliance Sud-Zeitschrift zu Nord/Süd-Fragen analysiert und kommentiert die Schweizer Aussen- und Entwicklungspolitik. «global» erscheint viermal jährlich und kann kostenlos abonniert werden.

Artikel, Global

27.06.2023,

Dass die nächste Finanzkrise kommt, ist so sicher, wie dass das Tram über den Zürcher Paradeplatz fährt. Nur wann genau und woher aus dem gigantischen und überkomplexen Finanzsystem sie ausgehen wird, weiss niemand.

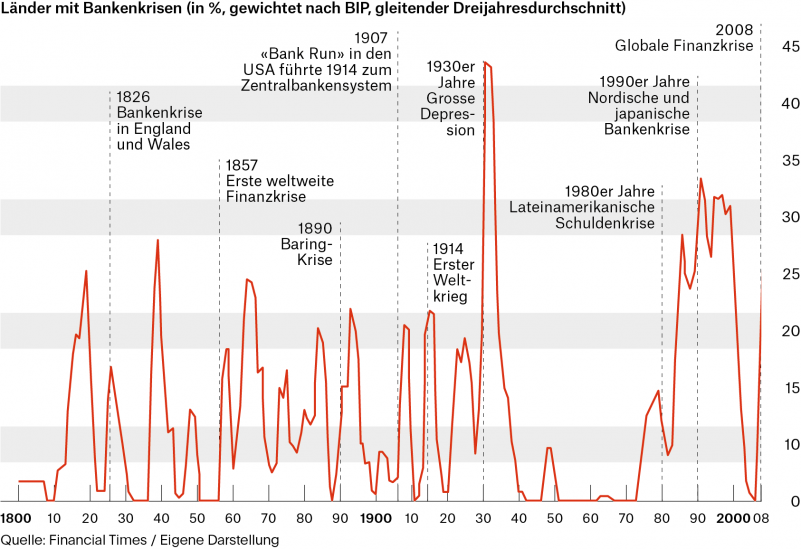

Es gab in den letzten 200 Jahren nur eine Zeitspanne, in der es keine grosse Finanzkrise gab, nämlich von 1945 – 1973. Warum? Während der «Trente Glorieuses», wie die Zeit des Nachkriegsbooms in Frankreich genannt wird, waren die Banken und der Kapitalimport und -export stark reguliert, die Währungen nicht frei konvertierbar. Dies war auch die Zeit, in der es kaum Bankenkollapse gab. Und woher kommt die Prognose, dass die aktuelle Krise, nachdem die Credit Suisse in die Arme der UBS kollabiert ist, auch in Europa nicht vorbei ist?

Aus der Historie, die uns sagt, dass starke Zinserhöhungen in den USA schon vielen grossen Finanzkrisen vorausgingen. Höhere Zinsen der Zentralbanken verschieben das gesamte Preisgefüge in den Finanzmärkten. Zu Zeiten der niedrigen Zinsen ausgegebene Staatsanleihen etwa bringen während ihrer ganzen Laufzeit – die mehrere Jahrzehnte betragen kann – lediglich einen dem niedrigen Zins geschuldeten kleinen Ertrag. Neu ausgegebene Anleihen hingegen haben einen höheren Zins, deshalb sinken die Kurse der niedrigverzinsten Anleihen – und damit ihr Wert. Finanzunternehmen, die alte Anleihen in ihren Büchern zum aktuellen Kurs bewerten oder gar verkaufen müssen, haben ein Problem.

Steigende Zinsen sind auch deshalb gefährlich, weil es in den letzten Jahren sehr günstig war, sich zu verschulden. Der Finanzmarkt wurde entsprechend aufgebläht. Seit der grossen Finanzkrise von 2008 hat sich das Volumen der globalen Finanzanlagen bis 2021 mehr als verdoppelt, während das globale Bruttoinlandprodukt (BIP) in der gleichen Zeit nur um ein Drittel wuchs. Der Finanzmarkt ist heute deshalb mehr als fünfeinhalb Mal grösser als alle weltweit produzierten Güter und Dienstleistungen (d. h. das globale BIP).

Mit den niedrigen Zinsen liessen sich Renditen «hebeln» und das ging grob vereinfacht so: Ein Hedgefonds (ein unreguliertes Anlagevehikel für grösstenteils schwerreiche Kund:innen) hat eine Anlagemöglichkeit, die 5 Prozent Rendite bringt. Er investiert 100 Millionen und macht damit 5 Millionen Gewinn, was ihm aber bei weitem nicht genug ist. Also leiht er sich von den Banken 1000 Millionen zu 2% Zins. Diese investiert er wiederum mit einer Rendite von 5%. Mit der Zinsdifferenz von 3% erzielt er einen weiteren Gewinn von 30 Millionen. Die Gesamtrendite beträgt statt 5 nun 35 Millionen (der Bank muss er 20 Millionen Zins zahlen, verdient aber mit dem reinvestierten Kredit gleichzeitig 50 Millionen, Differenz 30 zu seinen Gunsten). Was – wiederum grob vereinfacht – der Grund dafür ist, warum die grössten Vermögen in den letzten Jahren exponentiell gewachsen sind.

Niedrige Zinsen führen aber auch dazu, dass Geschäftsmodelle oder Unternehmen sich am Leben halten können, die unter «normalen» Umständen Bankrott gegangen wären. Sogar die US-Zentralbank nennt solche Unternehmen, die eigentlich nicht mehr profitabel sind, «Zombie Companies». Risikoreichere Unternehmensanleihen sind «besonders anfällig» für Zinserhöhungen, und «erhöhte geopolitische Risiken erhöhen die Wahrscheinlichkeit, dass sich finanzielle Anfälligkeiten herauskristallisieren», warnte die Bank of England Ende März in der institutionsüblich in Watte gepackten Sprache. Als besonders krisenanfällig gilt gegenwärtig auch «CRE» - Commercial Real Estate, also Geschäftsimmobilien vor allem in den USA. Abgesehen davon, dass mit dem billigen Geld zu grosszügig gebaut wurde, kommt bei den Bürogebäuden noch die Unsicherheit hinzu, ob sie in Zeiten des Homeoffice überhaupt noch alle gebraucht werden.

Na gut, dann gehen halt ein paar Unternehmen und Immobilienfonds hops, «who cares»? Dass sich Marktaugur:innen und Regulierungsbehörden damit beschäftigen, liegt an aus der globalen Finanzkrise von 2008 wohlbekannten Mechanismen. Die CRE-Schulden liegen nämlich nicht einfach bei irgendwelchen US-Regionalbanken (von denen einige bereits bedenklich schwanken oder schon Konkurs gegangen sind), sondern sie wurden auch zusammengerührt und in Derivate gepackt, also in Finanzanlagen zweiter Ordnung als deren Basiswert dienen. Diese wurden dann in «Risikotranchen» gestückelt gepackt und dann weiterverkauft. Damit herrscht keine Klarheit, wer auf faulen Krediten sitzt und welche Finanzinstitute denjenigen, die auf möglicherweise faulen Krediten sitzen, Geld geliehen haben. Man stellt sich das am besten mit der Wurstanalogie vor: Wenn eine Zutat aus Gammelfleisch bestand, sieht man dem einzelnen Wurstrugel nicht mehr an, ob er betroffen ist und lässt die Finger gleich von der ganzen Wurst. In der letzten globalen Finanzkrise 2007/2008 ging ein solcher Dominoeffekt von privaten Hypotheken aus. An dessen Ende war das Misstrauen auf den Finanzmärkten so umfassend, dass sich die Banken gegenseitig gar kein Geld mehr liehen. Eine solche Entwicklung ist auch jetzt wieder möglich.

Seit 2008 hat die Rolle von Schattenbanken überproportional zugenommen und sie machen heute laut dem Financial Stability Board mehr als die Hälfte des globalen Finanzsystems aus. Darunter verstanden werden Hedgefonds, Private-Equity-Firmen und institutionelle Anleger, die zwar teilweise dasselbe tun wie Banken, aber nicht wie diese reguliert und überwacht sind. Sie bleiben eben im Schatten und sind meist in Steueroasen domiziliert. Zur Beruhigung sprechen die Regulierungsbehörden dafür nicht mehr von Schattenbankensystem, sondern von Non-Banking Financial Institutions (NBFI). Intransparent und unübersichtlich sind die NFBIs aber trotzdem; Hedgefonds beispielsweise spekulieren mit eigenem und viel geliehenem Geld auf alles, was sich bewegt und irgendeine Rendite verspricht – von sinkenden Aktienkursen über Unternehmensbankrotte bis zum Wetter (ja, es gibt Wetter-Derivate). Private-Equity-Fonds investieren in Risikounternehmen und finanzieren Übernahmen von Firmen. Zu den Schattenbanken gehören auch Finanzierungs- und Beteiligungsgesellschaften wie Blackrock, Indexfonds, Geldmarktfonds oder «family offices» der Superreichen. Auch Pensionskassen und Versicherungskonzerne nutzen Schattenbankengeschäfte.

Es ist aber nicht so, dass auf der einen Seite die Schattenbanken und auf der anderen Seite die allseits bekannten Bankhäuser nebeneinander operieren würden, sondern beide sind über Schulden und Investitionen vielfach verknotet. Und viele Akteure im Schatten, z. B. bestimmte Hedgefonds, sind besonders stark verschuldet. Deshalb gilt das Schattenbankensystem als Top-Anwärter für den Fall des ersten Dominosteins.

Laut der Finanzmarktaufsicht (Finma) hält die neue UBS nun 35 000 Milliarden Franken an Derivaten und strukturierten Produkten. Martin Wolf, der «chief economics commentator» der «Financial Times» und Autor eines Standardwerks über die globale Finanzkrise, meint dazu gegenüber der «NZZ am Sonntag»: «Es ist extrem unwahrscheinlich, dass das Management versteht, welchen Risiken seine Bank ausgesetzt ist, egal, was es sagt. Die Sache ist auch wirklich komplex, es existieren Ansprüche gegenüber so vielen Gegenparteien, von denen man vieles nicht weiss (…).» Und er schliesst daraus: «Wenn ich Schweizer wäre, würde ich mir sagen: Dieser neue Kuckuck, die UBS, ist vielleicht etwas zu gross für unser Nest.»

Artikel teilen

global

Die Alliance Sud-Zeitschrift zu Nord/Süd-Fragen analysiert und kommentiert die Schweizer Aussen- und Entwicklungspolitik. «global» erscheint viermal jährlich und kann kostenlos abonniert werden.