Artikel teilen

Artikel

Sparen aus Leidenschaft

09.03.2023, Finanzen und Steuern

In der Pandemie wurde die Schuldenbremse zum nationalen Heiligtum erklärt. Sie galt als finanzpolitische Voraussetzung für die erfolgreiche Krisenbewältigung der Schweiz. Doch stimmt das wirklich? Ein Ritt durch die Austeritätshölle.

Bundesrätin Karin Keller-Sutter, fotografiert im Bundeshaus, Bern, Schweiz.

© Raffael Waldner/13Photo

«Die Bundesfinanzen sind in Schieflage», sagte die neue Schweizer Finanzministerin Karin Keller-Sutter vor ein paar Wochen an einer Medienkonferenz, an der sie die Rechnung des Bundes für 2022 präsentierte und eine finanzpolitische Lagebeurteilung für die nächsten Jahre vornahm. Im letzten Jahr gab es ein Minus von 4,3 Milliarden Franken, auch in den nächsten Jahren drohen hohe Defizite, der Bundesrat will sparen. Doch pflügt man sich durch die Finanzzahlen des Bundes der letzten 20 Jahre und durch die Regeln der Schuldenbremse, zeigt sich: In Schieflage geraten ist vor allem letztere.

Was ist die Schuldenbremse?

Die Schuldenbremse wurde 2003 eingeführt. Sie soll laut Bundesgesetz über den eidgenössischen Finanzhaushalt Einnahmen und Ausgaben des Bundes über einen längeren Zeitraum hinweg im Gleichgewicht halten und so einer stetig wachsenden Verschuldung des Bundes entgegenwirken. Die Eidgenössische Finanzverwaltung (EFV) schreibt: «Das Kernstück der Schuldenbremse besteht aus einer einfachen Regel: Über einen Konjunkturzyklus hinweg dürfen die Ausgaben nicht grösser sein als die Einnahmen.» Unter einem Konjunkturzyklus wird in der Regel eine längere Periode verstanden, in der eine Volkswirtschaft verschiedene konjunkturelle Phasen durchläuft: Aufschwung, Hochkonjunktur, Abschwung, Rezession, Aufschwung. Man könnte jetzt meinen, dass sich das Gleichgewicht von Einnahmen und Ausgaben über einen solchen Konjunkturzyklus hinweg einstellen muss. Das jedenfalls scheint der obige Satz der EFV zu besagen. Das hiesse: In Jahren der Überschüsse würde der Bund in ein Sparschwein einzahlen, in Jahren der Defizite das Angesparte wieder herausnehmen. Über einen Konjunkturzyklus hinweg müsste der Kontostand des Sparschweins dann bei null liegen. Doch die Schuldenbremse ist eben kein Sparschwein. Das verhindern die Ausgabenregel und die konkreten Bestimmungen zum Ausgleichskonto. Der Sparteufel liegt im Detail.

Die Ausgabenregel

Die Ausgabenregel schreibt vor, dass der Bund in Jahren des starken Wirtschaftswachstums, wenn Unternehmen hohe Gewinne machen, die Löhne und der Konsum steigen und der Staat deshalb mehr Steuereinnahmen generiert, Budgetüberschüsse erzielen muss. In konjunkturschwachen Jahren darf der Bund dafür Defizite schreiben. Gemäss Ausgabenregel genügt es allerdings nicht, dass sich Überschüsse (positive Summe aus Einnahmen minus Ausgaben) und Defizite (negative Summe aus Einnahmen minus Ausgaben) über einen gesamten Konjunkturzyklus hinweg ausgleichen. In guten Jahren sorgt die Ausgabenregel für einen Zwang, Überschüsse zu erzielen. Das bringt den Bund auch in guten Jahren zum Sparen und schränkt seinen finanziellen Handlungsspielraum stark ein. Wenn Sie jetzt ans Eichhörnchen denken, das im Sommer (Jahre mit guter Konjunktur) nicht alle Eicheln auffrisst, die es sammelt, um für den Winter (Jahre mit schlechter Konjunktur) zu sparen, weil dann die Nahrung knapp ist, haben Sie die Sache bis hierher verstanden. Nur: Die Überschüsse in guten Jahren dürfen nicht in die Vorratskammer, um sie in schlechten Jahren zu verfüttern, sondern sie müssen in den Schuldenabbau fliessen. Das «Bundeseichhörnchen» muss seine angesparten Eicheln also gewissermassen an die «Wildschweine» (die Gläubiger des Bundes) abgeben. Es macht in guten Sommern also Diät, muss in harten Wintern dann aber trotzdem hungern – auch wenn ihm das nichts bringt, wie wir später noch sehen werden.

Das Ausgleichskonto

Das Ausgleichskonto ist eigentlich kein Konto. Es ist das Milchbüchlein des Bundes, aber kein Portemonnaie. Man kann dort also kein Geld hineinlegen. Die Eidgenössische Finanzverwaltung nennt es eine «buchhalterische Kontrollstatistik». Im Ausgleichskonto werden Budgetüberschüsse und Budgetdefizite notiert. Liegen die tatsächlichen Ausgaben im Rechnungsabschluss eines Jahres unter den im Rahmen der Budgetierung erwarteten Ausgaben, wird die positive Differenz auf dem Ausgleichskonto «verbucht». Es wird im Milchbüchlein also notiert, wie viel überschüssiges Geld der Bund eingenommen hat und in den Schuldenabbau steckte. Sind die Ausgaben höher als erwartet, wird das im Milchbüchlein entsprechend notiert, fallen sie tiefer aus als erwartet, ebenfalls. Ist der Saldo der notierten Summen negativ, muss dieses Minus in den Folgejahren (wie lange genau, ist nicht festgelegt) wieder ausgeglichen werden. Sprich, der Bund muss in den Folgejahren Überschüsse erwirtschaften (durch Mehreinnahmen oder Ausgabenkürzungen), mit denen das Ausgleichskonto wieder auf null gestellt werden kann. Auch der Schuldenabbau wird dann so lange ausgesetzt, bis der Saldo des Ausgleichskontos wieder im Plus ist.

Im Minus war das Ausgleichskonto aber in seiner 20-jährigen Geschichte der Schuldenbremse noch nie.

Das hat auch mit Glück zu tun: Zwischen 2003 und 2019 erlebte die Schweizer Volkswirtschaft nämlich abgesehen von einer kurzen Rezession während der Finanzkrise von 2008/2009 nur gute bis sehr gute Jahre. So stand dann der Saldo des Ausgleichskontos Ende 2019 mit 27,5 Milliarden Franken im Plus. Aber eben, dieses Geld ist bereits vollständig in den Schuldenabbau geflossen, das Sparschwein blieb leer. Aufgrund der Corona-Krise hat sich der Saldo des Ausgleichskontos nun bis Ende 2022 auf 21,9 Milliarden reduziert. Konsequenzen für den Bundeshaushalt hat diese Reduktion aber nicht, der Saldo ist ja immer noch sehr hoch. Der Schuldenstand des Bundes in Franken und Rappen hingegen hat sich in den letzten zwanzig Jahren vom Höchststand von 128 Milliarden im Jahr 2005 auf 88 Milliarden im Jahr 2019 reduziert. Coronabedingt ist der reale Schuldenstand in den letzten drei Jahren wieder angestiegen, sinkt jetzt aber bereits wieder. Da zudem auch die Wirtschaft stark wuchs, sank auch die Schuldenquote (Schuldensumme im Verhältnis zum BIP).

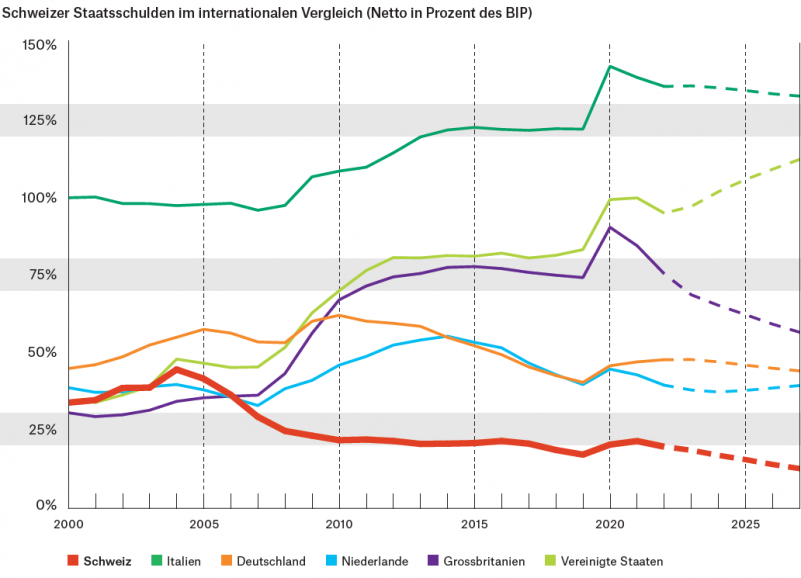

Der Schuldenstand seit 2005 startete schon von einem sehr niedrigen Niveau aus. Gemäss dem Internationalen Währungsfonds (IWF) sank er von etwas über 30% auf unter 20% (die Zahlen des Bundes kommen zu einer noch tieferen Nettoverschuldung). Heute ist die Verschuldung der Schweiz im Vergleich mit ihren europäischen Nachbarn und anderen Finanzplatzmächten denn auch geradezu absurd tief (siehe Grafik).

© Alliance Sud

Eine Reduktion auf ein auch im internationalen Vergleich so niedriges Niveau ist finanz- und wirtschaftspolitisch eigentlich völlig unnötig. Zu begehrt sind die «Eidgenossen», wie Schweizer Staatsanleihen genannt werden, bei hiesigen Pensionskassen, Anlagefonds oder Finanzinstituten. Investor:innen müssen hier nicht die geringsten Kreditausfallrisiken miteinkalkulieren. Entsprechend tief fallen auch die Schuldzinsen aus, die der Bund für seine Anleihen bezahlen muss – und das auf Jahrzehnte hinaus.

Gleichzeitig beschnitten die Regeln der Schuldenbremse den finanziellen Handlungsspielraum des Bundes in den 2000er und 2010er Jahren aber erheblich: Der gesetzlich festgeschriebene Schuldenabbau verhinderte, dass der Bund Geld zur Seite legen konnte, um es dann in schwierigeren Zeiten wieder auszugeben (das wäre das Sparschwein gewesen). Aber damit nicht genug, es gibt nämlich auch noch das Amortisationskonto.

Das Amortisationskonto

Dieses regelt den Umgang mit ausserordentlichen Einnahmen und Ausgaben des Bundes. Es wurde einige Jahre nach Einführung der Schuldenbremse mit einer Gesetzesänderung zusätzlich geschaffen. Auf dem Amortisationskonto werden ausserordentliche Einnahmen und Ausgaben verbucht – so etwa die Einnahmen aus dem Verkauf der G5-Lizenzen für das Mobilfunknetz oder die sehr hohen ausserordentlichen Ausgaben des Bundes zur Bewältigung der Pandemie. Wenn das Amortisationskonto ins Minus fällt, muss dieses mit Überschüssen aus dem ordentlichen Haushalt innerhalb von sechs Jahre wieder behoben werden. Das ist heute – wegen der auf dem Amortisationskonto verbuchten Corona-Kosten – ein Problem, auch wenn das vor drei Jahren noch ganz anders klang. Zu Beginn der Corona-Krise im März 2020 setzte der damalige Finanzminister Ueli Maurer nämlich ein in der Folge das erfolgreiche Märchen vom Sparschwein in die Welt. Man schrieb den 20. März 2020. Seit einer Woche war die Schweiz im Lockdown.

An einer geschichtsträchtigen Medienkonferenz informierte der Bundesrat darüber, wie er die Schweizer Wirtschaft im Beinahe-Stillstand vor dem Kollaps bewahren will: Maurer stellte die erste Frage dann gleich selbst: «Ja, meine Damen und Herren, liebe Kolleginnen und Kollegen – äh, kann der Bund überhaupt 42’000 Millionen ausgeben, diese 42 Milliarden, das ist wohl die erste Frage, die zu stellen ist.» Die Antwort: «Ich kann Ihnen versichern, dass der Bund das kann, dank dem, dass wir einen sehr robusten Finanzhaushalt haben, dank dem, dass wir die Schulden in den letzten Jahren abgebaut haben, dank dem wir Überschüsse erzielt haben, dank der Schuldenbremse.» Kurz: Maurer behauptete zu Beginn der Pandemie, dass die Corona-Hilfsmassnahmen durch Rücklagen gedeckt seien. Der Finanzminister höchstpersönlich liess die Öffentlichkeit also im Glauben, dass die Schuldenbremse ein Sparschwein sei. Und es funktionierte: Landauf, landab setzte eine Lobhudelei auf die Schuldenbremse ein, finanzpolitische Geizkragen und ideologische Buchhaltermenschen sahen sich bestätigt: «Spare über die Zeit, so hast Du in der Not.» Tatsächlich wurden die Corona-Hilfsgelder nur möglich, weil das Finanzhaushaltsgesetz in Ausnahmesituationen die Aussetzung der Schuldenbremse erlaubt. Das ist in der «Ausnahmebestimmung» geregelt.

Die Ausnahmebestimmung

Die Eidgenössische Finanzverwaltung schreibt: «In aussergewöhnlichen Situationen (so etwa bei Naturkatastrophen, schweren Rezessionen und anderen nicht steuerbaren Entwicklungen) ist es möglich, von der [Ausgaben-]Regel abzuweichen und ausserordentliche Ausgaben zu tätigen. […] Ausserordentliche Ausgaben […] müssen aber innerhalb von sechs Jahren kompensiert werden, sofern sie nicht durch ausserordentliche Einnahmen gedeckt werden können.» Und genau hier stehen wir jetzt. Die Corona-Schulden müssen wieder abgebaut werden. Dazu wurden (z. T. vom Parlament) wegen des Kriegs in der Ukraine und der Bekämpfung der damit verbundenen Inflation und der Kaufkraftkrise noch neue zusätzliche Ausgaben beschlossen. Wären die 27,5 Milliarden tatsächlich ins Sparschwein gelegt worden (oder besser noch investiert worden und damit stark gewachsen), hätte man das Corona-Minus von 32,8 Milliarden ganz einfach damit decken können. Die höhere Schuldenquote (die sich in den nächsten Jahren aufgrund des zu erwartenden BIP-Wachstums von selbst wieder reduziert hätte) hätte keine finanzpolitischen Folgen. Doch das lassen die Regeln der Schuldenbremse nicht zu. Im Parlament gab es Vorstösse in diese Richtung, doch sie blieben chancenlos. Am Ende entschied eine Mehrheit des Parlamentes immerhin, die Hälfte der Kosten für die Corona-Hilfen mit den notierten Überschüssen auf dem Ausgleichskonto aus den vergangenen Jahren zu verrechnen und verlängerte die Frist dieses Abbaus bis 2035. Eine solche Verrechnung ausserordentlicher Ausgaben mit dem Saldo des Ausgleichskontos dürfte es eigentlich gemäss Schuldenbremsen-Regeln gar nicht geben. Das kümmerte das Parlament aber in diesem Fall wenig und so hat es hier kurzerhand einfach eine coronabedingte Ausnahme von der Ausnahmeregel ins Finanzhaushaltsgesetz geschrieben. Es hat in diesem Fall also tatsächlich ein ausserordentliches Teil-Sparschwein exklusiv für Corona-Schulden geboren.

Es zeigt sich: Ob die Schuldenbremse einen realen Spardruck auslöst, hängt wesentlich davon ab, was Bundesrat und Parlament in ihrem Milchbüchlein der Schuldenbremse notieren wollen und was nicht. Die Frage, was tatsächlich finanzierbar wäre, ist nebensächlich. Von den Corona-Schulden bleiben jedenfalls immer noch 16 Milliarden, die der Bund bis 2035 mit Überschüssen aus dem ordentlichen Haushalt abbauen muss. Deshalb will der Bundesrat nun also sparen: vor allem in der Bildung, der Landwirtschaft und nicht zuletzt in der Entwicklungszusammenarbeit. Alles Bereiche, auf die wir dringend angewiesen wären, um unsere Gesellschaft ökologischer, sozialer und sicherer zu machen und einen angemessenen Beitrag der Schweiz zur Bewältigung der Vielfachkrise im Globalen Süden sicherzustellen. Es gäbe heute auch für die Schweiz in der Tat dringendere Probleme, als ihre Staatsverschuldung so tief zu halten, wie sie in den letzten zehn Jahren war. Würde sie um zehn Prozent des BIP oder ca. 50 Milliarden Franken ansteigen, ergäbe das nicht den geringsten volkswirtschaftlichen Schaden, sämtliche gegenwärtigen finanzpolitischen Probleme des Bundes wären auf einen Schlag gelöst und grosse öffentliche Investitionen in eine soziale, nachhaltige und globalsolidarische Schweiz problemlos möglich. Das Geld wäre da, jetzt fehlt «nur» noch der politische Wille, es auch zu nehmen.