Artikel teilen

Artikel

Transparente Konzerne noch in weiter Ferne?

06.06.2016, Finanzen und Steuern

Das Country-by-Country-Reporting für Unternehmen steht bei der OECD ganz oben auf der Agenda. Damit wird Steuertransparenz auch für Konzerne in der Schweiz zum Thema.

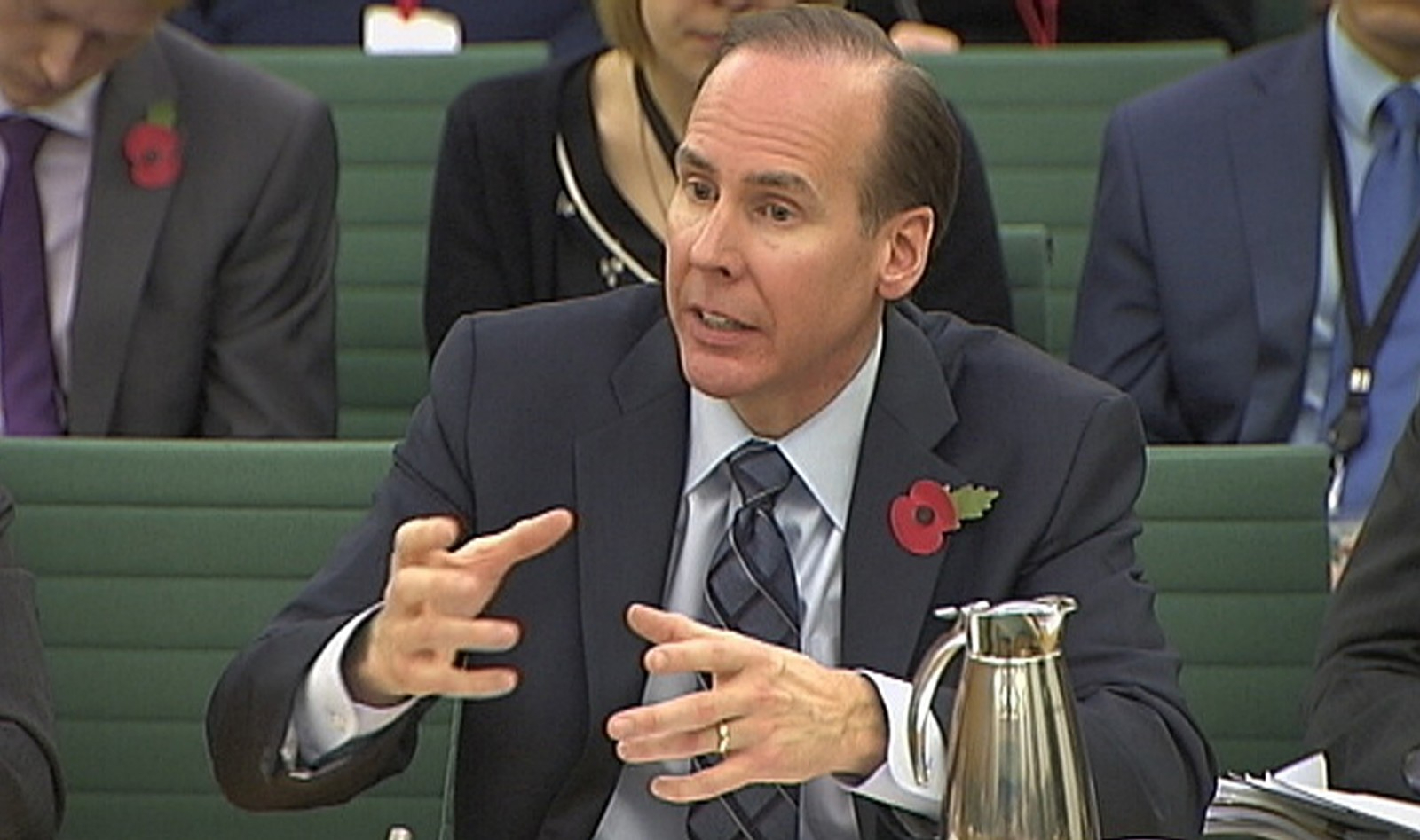

Finanzchefs von mulitnationalen Unternehmen in Erklärungsnotstand vor einem Parlamentsausschuss des britischen Unterhauses. Bild: Troy Alstead von Starbucks

© Reuters UK/Parliament

Was für Bürgerinnen und Bürger der meisten Länder dieser Welt die Regel, ist für globale Konzerne eher die Ausnahme: dem Einkommen entsprechende Steuern zu bezahlen. Gemäss Schätzungen des Internationalen Währungsfonds (IWF) gingen 2014 allein den Entwicklungsländern 213 Milliarden Dollar Steuereinnahmen verloren, weil multinationale Konzerne jährlich vier bis zehn Prozent der Steuern, die sie eigentlich entrichten sollten, am Fiskus vorbeischleusten. Zum Vergleich: Gemäss dem Entwicklungsausschuss der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) leisteten die Industrieländer, in denen die allermeisten dieser steueroptimierenden Weltkonzerne ihren Sitz haben, im selben Jahr 137 Milliarden Dollar an Entwicklungshilfe im globalen Süden.

Ein Welthandel ohne Markt

Konzerne bezahlen ihre Steuern oft nicht dort, wo sie Gewinne erwirtschaften, sondern dort, wo sie für diese am wenigsten Steuern bezahlen. Dabei sind sogenannte Verrechnungspreise als Vehikel für Profitverschiebungen in Steueroasen sehr beliebt. Die Unternehmen machen sich hier eine Fiktion im internationalen Steuerrecht zunutze, die sich Fremdvergleichsgrundsatz («arm’s lengths principle») nennt. Dabei geht das Steuerrecht davon aus, dass Preise für konzernintern gehandelte Güter und Dienstleistungen (zum Beispiel Warenlieferungen, Lizenzen oder Darlehen) genauso frei ausgehandelt werden, wie dies auf dem freien Markt geschähe. Im konzerninternen Handel, der heute bis zu sechzig Prozent des gesamten Welthandels ausmacht, ist der Markt jedoch pure Fiktion: Verrechnungspreise entstehen dort nicht aus dem Zusammenspiel von Angebot und Nachfrage, sondern kommen durch Managemententscheide zustande, die die Konzernbuchhaltung im Blick haben. Dabei werden auch gerne Profitverschiebungen vorgenommen.

Wie das in der Praxis abläuft, zeigte in der jüngeren Vergangenheit zum Beispiel der Rohstoffriese Glencore mit Sitz im Kanton Zug. Er verschob zwischen 2001 und 2012 über fragwürdige Verrechnungspreise 174 Millionen Dollar Steuergelder aus seiner Kupfermine in Mulfira in Sambia ins Tiefsteuergebiet Baar. Bei einem solchen «transfer mispricing» verrechnet

das Mutterhaus in einer Steueroase seiner Tochterfirma in einem Entwicklungsland zum Beispiel völlig überhöhte Gebühren für die hausinterne Buchhaltungsberatung: Der Gewinn der Tochtergesellschaft im Entwicklungsland mit regulären Gewinnsteuersätzen löst sich auf, der Gewinn des Mutterhauses in der Steueroase steigt.

Das sogenannte Country-by-Country-Reporting (CbCR), die länderbezogene Berichterstattung für multinationale Unternehmen, könnte in solchen Fällen Abhilfe schaffen. Das Konzept wurde 2002 von Richard Murphy, dem heutigen Direktor des Tax Justice Network (TJN), entwickelt. Es will Konzerne dazu verpflichten, spezifische Unternehmensdaten (zum Beispiel Verrechnungs- preise, Gewinne, Einnahmen, Anleihen oder die Anzahl ihrer Beschäftigten) in allen Ländern offenzulegen, in denen diese aktiv sind. Dies könnte es den Steuerbehörden der betreffenden Länder erstmals ermöglichen, einen Konzern als Ganzes zu erfassen. Damit würden Preismanipulationen offensichtlich und könnten unterbunden werden.

Ein reicher Klub arbeitet für die Reichen

Die länderbezogene Berichterstattung für multinationale Unternehmen ist der wichtigste unter den minimalen Standards im Bereich eines neuen inter-nationalen Unternehmenssteuerregimes, auf die sich die 34 Mitgliedstaaten der OECD im Rahmen ihres im vergangenen Oktober verabschiedeten Projekts zur Bekämpfung der Verminderung steuerlicher Bemessungsgrundlagen und von Profitverschiebungen («Base Erosion and Profit Shifting», BEPS) geeinigt haben. Auch die Schweiz hat sich zum Mitmachen verpflichtet. Der Bundesrat hat Ende Januar in Paris die multilaterale Vereinbarung zwischen den zuständigen Behörden über den Austausch länderbezogener Berichte unterzeichnet. Die genauen Rahmenbedingungen für das Schweizer CbCR wird der Bundesrat in einem Gesetzesentwurf vorlegen, der in diesem Frühling in die Vernehmlassung geht. Es ist allerdings damit zu rechnen, dass das auf den BEPSRichtlinien basierende CbCR, an dem sich auch die Schweiz orientieren wird, Fälle wie jenen von Glencore in Sambia auch in Zukunft nicht verhindern wird. In verschiedenen Gremien der OECD sitzen zwar vermehrt auch Entwicklungsländer. Trotzdem bleibt die Organisation ein Klub der reichen Industrieländer, in dem auch die entsprechenden Interessen dominieren.

So beschränken sich die OECD-Standards grundsätzlich auf einen Austausch der länderbezogenen Berichterstattung unter Steuerbehörden. An einem öffentlichen, also auch für die Politik, die Medien und die Zivilgesellschaft zugänglichen Reporting, wie das Richard Murphy ursprünglich vorgesehen hatte und wie es bis heute von zahlreichen entwicklungspolitischen Organisationen gefordert wird, waren und sind die Regierungen der OECD-Staaten nicht interessiert. Gemäss CbCR-Regelung der OECD muss ein Konzern zudem nur gegenüber jener Steuerbehörde eine umfassende Berichterstattung ablegen, in deren Staat sein Hauptsitz liegt. Damit sind Entwicklungsländer, in denen Konzerne in aller Regel nur Tochterfirmen betreiben, vom Willen der Behörden in den Hauptsitzländern abhängig, die entsprechenden Daten mit ihnen zu teilen. So wird die Schweiz unilateral entscheiden können, mit welchen Ländern sie im Rahmen eines automatischen Informationsaustausches (CbCR-AIA) Konzerndaten aus den länderbezogenen Berichten austauschen will. Orientiert sie sich dabei am 2018 einzuführenden AIA für Bankenkundendaten, werden die Entwicklungsländer leer ausgehen.

Im geschilderten Glencore-Fall wäre Sambia also auf das Gutdünken der Schweizer Steuerbehörden angewiesen. Diese könnten bei einem Verdacht auf missbräuchliche Verrechnungspreise die Daten ungefragt ins südliche Afrika liefern. Allerdings verlangt die OECD eine länderspezifische Berichterstattung nur von Konzernen, die im Berichtsjahr eine Bilanzsumme von mindestens 750 Millionen Euro aufweisen. Dieser Schwellenwert ist aus entwicklungspoliti- scher Sicht zu hoch angesetzt, denn es gibt viele in Industrieländern ansässige Konzerne, die zwar Profite aus Entwicklungsländern abziehen, deren Bilanzsumme aber unter diesem Schwellenwert bleibt. Diese « kleinen Multis » werden also weiterhin unter dem Radar der für ihr Mutterhaus zuständigen Steuerbehörden agieren können.

Keine Gerechtigkeit ohne Transparenz

Für Alliance Sud ist zwingend, dass die Schweiz nicht nur OECD-Staaten, sondern auch Entwicklungsländer in den automatischen Informationsaus-tausch von Unternehmenssteuerdaten mit einbezieht. Zudem muss es ein öffentliches CbCR sein: Nur ein solches wird es Steuerbehörden in Entwicklungsländern auch erlauben, flächendeckend von Daten aus Konzernbuchhaltungen profitieren zu können. Neben zahlreichen inter- nationalen Nichtregierungsorganisationen befürwortet auch das EU-Parlament ein solches öffentliches Country-by-Country-Reporting. Die EU-Kommission möchte in ihrem im Januar publizierten Entwurf das CbCR hingegen auf die Behördenebene beschränken. Einzelne SpitzenpolitikerInnen wie der britische Finanzminister George Osborne oder die EU-Kommissarin für Wettbewerb, Margarete Vestager, befürworten allerdings das weitreichendere öffentliche CbCR. Bereits heute in Kraft ist ein solches in der EU für grosse Finanzdienstleister. Das letzte Wort in Sachen öffentliches CbCR dürfte also auch in der Schweiz noch nicht gesprochen sein.

Dieser Artikel wurde in GLOBAL+ (Frühling 2016) publiziert