Partager l'article

Mise en œuvre de l'imposition minimale de l'OCDE

Des programmes wellness pour les multinationales à Bâle-Ville et Zurich

12.05.2025, Finances et fiscalité

La mise en œuvre de l'imposition minimale de l'OCDE en Suisse entraîne dans les cantons des avantages très controversés pour les multinationales en termes de politique financière et de développement. C'est ce qu’illustrent les exemples de Bâle-Ville et de Zurich, où des votations populaires auront lieu le 18 mai.

Syngenta SA, dont le siège est à Bâle-Ville, devrait remplir les conditions pour bénéficier du programme de promotion de la place économique dans le cadre de la mise en œuvre de l'impôt minimum. Photo : Vue sur la tour de la Foire de Bâle, au premier plan le bâtiment du groupe Syngenta. © Keystone / Laif / Max Galli

Le 18 mai, des scrutins importants relatifs à la politique fiscale auront lieu dans les cantons de Bâle-Ville et de Zurich. Les gouvernements des deux cantons ont présenté des projets en réponse à l'introduction de l'imposition minimale de l'OCDE par la Confédération. Ces derniers reflètent précisément ce qu’Alliance Sud avait dénoncé depuis longtemps : l‘impôt minimum de l'OCDE devient, au plus tard au niveau cantonal, un système qui récompense les multinationales et la partie très privilégiée de leur main-d’œuvre.

Les réformes fiscales dans les deux cantons sont motivées par une dynamique déclenchée par la création de l'impôt minimal de l'OCDE, qui s'est déjà fait sentir l'année dernière ailleurs en Suisse. Elle avait été prédite dès 2021 par nombre d’observatrices et d’observateurs critiques de l‘OCDE, lorsque les États en négociation au sein de l’OCDE se sont accordés sur cette réforme :

- Ce sont surtout les juridictions à faible imposition dont les taux d'imposition des entreprises sont inférieurs au seuil minimal de 15 % qui en profiteront. Elles pourront encaisser une grande partie des recettes fiscales supplémentaires.

- Les sites d’implantation de multinationales d’importance mondiale n'utiliseront pas cet argent supplémentaire pour développer leurs services publics au profit de l'ensemble de la population, mais le redistribueront, sous forme de nouvelles exonérations fiscales, voire de subventions, aux entreprises qui paient les impôts les plus élevés. Ils veulent ainsi s'assurer que ces grands groupes, malgré des taux plus élevés sur le papier, continuent à payer leurs impôts principalement chez eux et non là où ils créent effectivement de la valeur ajoutée.

- Vu que le taux d'imposition minimal de 15 % a été fixé à un niveau beaucoup trop bas dans le contexte mondial (avant son introduction, la moyenne planétaire avoisinait 24 %), les États (ou les cantons suisses) qui appliquaient jusqu'à présent des taux d'imposition plus élevés sur les bénéfices de leurs grandes entreprises sont désormais contraints de les réduire pour se rapprocher des 15 %. En effet, l'impôt minimum conduit de facto à une harmonisation vers le bas.

Le cas de Zurich

À Zurich, c’est le scénario du point 3 qui prévaut actuellement. Jusqu'à présent, le taux moyen d'imposition des bénéfices dans le canton était de 19,6 %. Le Conseil d’État et le Grand Conseil souhaitent désormais le réduire à 18,1 %. Dans le canton le plus peuplé de Suisse, dont les établissements d'enseignement, les services de santé et les infrastructures de transport ont une portée bien au-delà des frontières cantonales, cela pourrait entraîner des pertes fiscales potentielles de 350 millions de francs par an. Issus des partis de centre-gauche et des syndicats, les opposants à la réforme craignent donc des réductions drastiques dans ces domaines. Les partisans de la réforme, issus du centre-droit et menés par le directeur des finances Ernst Stocker (UDC), craignent quant à eux que les entreprises ne délocalisent vers les paradis fiscaux de Zoug ou de Schaffhouse, qui ont certes l'intention d'augmenter leur taux d'imposition à 15 %, mais qui ont également décidé (Schaffhouse) ou prévoient d'accorder (Zoug) des exceptions et des subventions. Ces partisans n'hésitent d'ailleurs pas à tromper – pour employer un euphémisme – l’électorat dans leur campagne : « Bon pour nous tous » et « Mieux pour ton porte-monnaie » sont deux de leurs slogans. Or, le projet ne prévoit pas le moindre allègement fiscal pour les personnes physiques.

Le cas de Bâle-Ville

Au coude du Rhin, ce sont les cas des points 1 et 2 que l’on observe : d'une part, le gouvernement et le Parlement, sous l'impulsion des conseillers d'État socialistes Tanja Soland (directrice des finances) et Kaspar Sutter (directeur de l'économie), souhaitent augmenter le taux d'imposition ordinaire des grandes entreprises dont le chiffre d'affaires atteint 750 millions de francs, et ce de manière à ce qu'elles soient exemptées de l'impôt complémentaire national par lequel la Confédération met en œuvre l'imposition minimale de l'OCDE. Le canton le plus riche et le moins endetté de Suisse (produit intérieur brut moyen par habitant en 2022 : 209 782 francs) garantit ainsi que 100 % des recettes supplémentaires resteront dans le canton. Sinon, 25 % auraient été versés à la Confédération. Or, nul n’ignore que la marge de manœuvre financière de cette dernière est artificiellement réduite par la majorité politique à Berne pour des raisons irrationnelles – mot-clé ici : le frein à l’endettement.

Le Conseil d'État bâlois table ainsi sur des recettes supplémentaires de 300 à 500 millions de francs par an. À titre de comparaison, comme le modèle bâlois d’application de l'imposition minimale de l'OCDE fait école dans de nombreux cantons, la Confédération ne peut guère compter sur beaucoup plus d'argent à moyen terme. On peut supposer qu'au final, les 207 510 Bâloises et Bâlois bénéficieront d'un supplément équivalent à celui des 8,7 millions d'autres Helvètes.

Récompenser les entreprises : mode d’emploi

Avec la révision de la loi sur la promotion économique (Standortförderungsgesetz), qui sera soumise au vote à Bâle ce week-end, ce demi-milliard de francs ne profitera toutefois pas à l'ensemble de la population bâloise. Et encore moins aux populations des pays où certaines entreprises bâloises réalisent une part importante de leur valeur ajoutée, comme l’avait proposé Alliance Sud au plan national et comme l’exige désormais le comité référendaire à Bâle. Au contraire, 80 % des millions de francs seront versés aux grandes entreprises bâloises via un fonds, le reste étant accessible aux PME. Mais rien ne sera consacré aux services publics. Les subventions que le fonds peut octroyer et qui sont attribuées par le Département de l'économie publique de Bâle – sans que le Grand Conseil ait son mot à dire – sont officiellement présentées comme des mesures en faveur de « l'innovation, de la société et de l'environnement ». Les entreprises doivent ainsi être récompensées pour leurs nouvelles coopérations de recherche avec l'université, pour leurs investissements financiers durables ou pour un congé parental généreux selon les normes suisses pour leur personnel. On pourrait aussi qualifier ces mesures de « science washing », « green washing » et « family washing » fiscaux. L'exemple de Syngenta, qui est également pertinent en matière de politique de développement, en est la preuve, comme le montre une enquête menée par le collectif de recherche WAV pour le compte d'Alliance Sud (rapport détaillé disponible sur demande en allemand).

L’exemple de Syngenta

Le groupe Syngenta Ltd, dont le siège social est situé en Chine, compte parmi les plus grands groupes mondiaux de pesticides et de semences, avec un total de 56 000 employées et employés et un chiffre d'affaires de 28,8 milliards de dollars (2024). Il a été fondé en 2000 à la suite de la scission des activités semences et pesticides de la société bâloise Novartis et du groupe pharmaceutique anglo-suédois AstraZeneca. Depuis 2017, il appartient entièrement à l'entreprise publique chinoise ChemChina. La vente de pesticides représente environ 70 à 80 % de son chiffre d'affaires total. Les 20 à 30 % restants proviennent principalement de la production et de la commercialisation de semences.

Une filiale majeure du groupe Syngenta, Syngenta SA, est toujours implantée dans la ville de Bâle. Son activité consiste principalement à détenir et à gérer des participations dans d'autres sociétés de Syngenta. Elle ne réalise pratiquement aucun chiffre d'affaires en Suisse et investit peu dans la recherche et le développement (moins de 9 % des investissements totaux en R&D). Elle emploie près de 10 % (2 900) de ses effectifs en Suisse (30 000 ; le groupe emploie 56 000 personnes dans le monde). Les recherches du collectif WAV montrent qu'entre 2018 et 2024, Syngenta SA a payé environ 40 % de ses impôts en Suisse, malgré un chiffre d'affaires négligeable dans ce pays, des investissements très faibles et un taux d'emploi nettement inférieur (les 10 % mentionnés) au niveau des impôts payés.

Le montant des impôts versés par Syngenta SA à son siège social à Bâle-Ville n'est pas connu du public en raison de la politique d'information plutôt restrictive du groupe. Mais vu que 14 des 18 sociétés suisses de ce dernier sont enregistrées à Bâle-Ville dans l’index central des raisons de commerce de la Confédération (Zefix), dont certaines dans le domaine de la recherche et du développement et une société de financement (une sorte de banque intragroupe), on peut supposer que le groupe paie aussi des impôts à Bâle. Il exploite également des sites de production à Stein en Argovie (pesticides et fibres notamment) et à Monthey en Valais (colorants et polymères, entre autres). Une société basée à Genève commercialise des matières premières et des produits agricoles.

Syngenta transfère-t-elle ses impôts en Suisse ?

Comme le chiffre d'affaires, les investissements et le taux d'emploi de Syngenta SA en Suisse sont faibles en comparaison internationale, le risque que la part relativement élevée des impôts payés en Suisse soit également due à des transferts de bénéfices semble considérable. À Bâle, cela pourrait par exemple se faire par l'intermédiaire de la société de financement locale ou par le biais des brevets détenus en Suisse par Syngenta SA (226 en tout). Une société de financement accorde des crédits à d'autres sociétés du même groupe. Si elle exige des intérêts élevés, le bénéfice correspondant lui revient et non à une usine où la production génère certes une forte valeur ajoutée, mais où les intérêts élevés sur les crédits d'investissement correspondants réduisent le bénéfice. Le transfert des bénéfices fonctionne de manière similaire dans le domaine des brevets : une société du groupe vend les droits d'utilisation d'un brevet à des sociétés sœurs qui développent et, dans certains cas, fabriquent un produit spécifique sur la base de ce brevet. Si le détenteur du brevet exige des redevances élevées de l'utilisateur du brevet, cela réduit également les bénéfices de la société de développement ou de production et augmente ceux du détenteur du brevet.

Dans un article sur ses activités en Suisse, Syngenta justifie la « part élevée de la valeur ajoutée » en Suisse par le fait que 13 % des coûts (2018) y sont engagés. Le site web indique également que l'entreprise a investi en moyenne 100 millions par an dans ses sites suisses entre 2015 et 2025. Mais cela ne saurait non plus expliquer de manière convaincante la part élevée des impôts payés en Suisse, car, comme mentionné précédemment, la part suisse des investissements mondiaux en recherche et développement est inférieure à ce taux de 13 % (< 9 %) et les coûts susmentionnés pourraient inclure, outre les investissements dans la production à Stein (AG) et Monthey (VS), par exemple, les crédits accordés par la société de financement ou ceux destinés à la gestion des participations et des droits de brevet. Dans ces deux derniers cas, une partie importante de la valeur ajoutée serait artificielle, ce qui ne justifierait pas non plus la part élevée des impôts payés en Suisse, d'autant plus que les taux d'imposition y sont faibles en comparaison internationale.

Des subventions bâloises pour un groupe public chinois ?

Autre problème : entre 2021 et 2023, l'État chinois a également profité directement des activités de Syngenta par l'intermédiaire de son groupe ChemChina. Au cours de ces trois années, des dividendes avoisinant 400 à 500 millions de francs suisses ont été versés au groupe propriétaire. À l'inverse, Syngenta vend une grande partie de ses pesticides dans le Sud global. Comme le groupe paie 40 % de ses impôts en Suisse, on peut supposer que la part des impôts payés dans les zones de distribution est trop faible vu leur importance pour le succès commercial de Syngenta. Mais ce sont surtout les populations des zones de distribution, dans le Sud global, qui souffrent des dommages parfois très considérables pour l’être humain et l’environnement causés par les pesticides de Syngenta.

Avec ses activités en Suisse, Syngenta remplit très probablement les conditions du programme bâlois de promotion économique dans le cadre de la mise en œuvre de l'imposition minimale de l'OCDE. Cela ne semble toutefois que très peu compatible avec les objectifs de ce programme (renforcement de l'innovation, de l'environnement et de la société) : il s'agit ici d'un groupe dont un régime autocratique (l'État chinois) tire largement profit, qui se livre vraisemblablement à des pratiques d'optimisation fiscale problématiques et qui cause de sérieux dommages à l'être humain et à l'environnement avec ses produits toxiques. Il est inconcevable qu'un tel groupe puisse bénéficier d'aides publiques d'un canton qui, avec son gouvernement de centre-gauche, défend des valeurs progressistes et souhaite atteindre la neutralité climatique d'ici 2030. L'existence même de ce programme de wellness pour les entreprises est encore moins compréhensible.

Politique fiscale internationale

Comment Starbucks pratique le dumping fiscal

07.04.2025, Finances et fiscalité

Une nouvelle étude internationale le montre : Starbucks utilise un programme de durabilité à des fins d’optimisation fiscale. Grâce à l'impôt minimum de l'OCDE, les entreprises suisses pourraient même bénéficier de subventions pour de telles pratiques. À Bâle-Ville et à Zurich, les mises en œuvre cantonales de la dernière réforme fiscale des entreprises seront soumises au vote le 18 mai.

Boîte aux lettre de Starbucks Trading Company Sarl à Lausanne. © Alliance Sud

En 2012, l'agence de presse Reuters a été la première à révéler que Starbucks pratiquait l’optimisation fiscale. Le groupe est l'un des plus grands torréfacteurs, négociants et, comme chacun sait, vendeurs de café au monde. Il achète son café brut à 400 000 agricultrices et agriculteurs dans plus de 40 pays du Sud global. Le géant du café avait privé le fisc britannique de millions de recettes fiscales moyennant des paiements internes au groupe et l’instauration d’un réseau d'entreprises très complexe dans plusieurs juridictions à faible fiscalité. Un bureau de négoce discret de Starbucks au centre de Lausanne, Starbucks Coffee Trading Company Sarl (SCTC), ouvert en 2001, constituait le rouage majeur de ce mécanisme de dumping fiscal. Aujourd'hui encore, Starbucks réalise tout son commerce de café par l'intermédiaire de cette filiale, ce qui représente tout de même 3 % du commerce mondial. Mais ce dernier est virtuel. Les grains de café sont transportés des plantations d'Asie, d'Afrique et d'Amérique latine vers les usines de torréfaction, essentiellement aux États-Unis, en Chine et aux Pays-Bas.

Des grands torréfacteurs de café, à savoir des groupes qui achètent les grains de café verts dans les plantations et les transforment en grains bruns que nous mettons dans nos machines, seuls Nestlé (env. 10 %) et JDE peets (qui commercialise entre autres son café sous la marque Jacobs) torréfient davantage que Starbucks.

Un programme de commerce équitable à la fois farce et instrument de dumping fiscal

Trois ans après Reuters, la Commission européenne a publié une étude qui a notamment montré comment Starbucks transférait les bénéfices des pays producteurs et consommateurs vers son bureau de négoce lausannois : en faisant passer sa chaîne d'approvisionnement - uniquement virtuelle - par la Suisse, le groupe peut comptabiliser environ 15 % de la valeur du café soit en franchise d’impôt, soit à des taux d'imposition minimaux dans notre pays ou dans d'autres paradis fiscaux. Depuis 2011, le groupe a enregistré un bénéfice total de 1,3 milliard de dollars à Lausanne, grâce à des marges remarquablement élevées allant jusqu'à 18 % sur le commerce intragroupe de grains de café et à un taux d'imposition très bas par rapport aux autres pays, aujourd'hui fixé à 14 % au maximum. Et encore, à la seule condition que Starbucks n'ait pas conclu d'accords spéciaux (rulings) avec l'administration fiscale du canton de Vaud, des arrangements très fréquents en Suisse et qui réduisent les taux d'imposition de quelques points de pourcentage. Le groupe a justifié les marges élevées auprès de la Commission européenne par les coûts de son programme de certification C.A.F.E. Practices. Starbucks voulait ainsi démontrer sa responsabilité envers les êtres humains et l'environnement. Le programme visait à garantir un commerce équitable et de bonnes conditions de travail pour les producteurs de café. Comme ce programme était la propriété de SCTC à Lausanne (et l’est probablement encore aujourd'hui), Starbucks pouvait facturer des redevances correspondantes aux sociétés de torréfaction et de vente du groupe. Ces frais étaient si élevés que les bénéfices des points de vente ont chuté et que ceux de SCTC ont bondi. Un cas classique de transfert de bénéfices par le biais des droits de propriété intellectuelle. Quant aux producteurs, ils ne touchaient pas un sou de ces bénéfices. De plus, en 2023, « Reporter Brasil » a révélé que des plantations certifiées C.A.F.E. Practices avaient recours au travail des enfants ainsi qu’au travail forcé.

Des subventions pour les fraudeurs du fisc ?

Le nouveau rapport de l’ONG CICTAR révèle que Starbucks utilise toujours ce système suisse (Swiss scheme) et continue ainsi à transférer des bénéfices vers Lausanne. Le fisc des pays producteurs et des marchés de vente de Starbucks en fait les frais. Même avec l'introduction de la nouvelle imposition minimale de l'OCDE, les plaques tournantes helvétiques des matières premières comme les cantons de Vaud ou de Zoug restent attrayantes pour de telles astuces d'évasion fiscale. En effet, le taux d'imposition minimum de l'OCDE de 15 % représente certes une augmentation d'impôt dans de nombreux cantons suisses, mais il reste très bas en comparaison internationale. Dans de nombreux pays, notamment dans ceux du Sud global, ces taux dépassent 25 %. Les entreprises qui transfèrent leurs bénéfices en Suisse peuvent donc souvent économiser au moins 10 %. Mais ce n'est pas tout : les cantons à faible fiscalité comme Zoug, Bâle-Ville, Lucerne ou Schaffhouse veulent reverser les recettes fiscales minimales supplémentaires aux entreprises qui s’acquittent de l'impôt minimum. On ignore pour l’heure si le canton de Vaud prendra également de telles mesures.

Le Conseil fédéral, d’une part, peut remédier à cette situation : jusqu'ici, l'imposition minimale de l'OCDE en Suisse est basée sur un article constitutionnel et plusieurs ordonnances fédérales - il n'y a toujours pas de loi à proprement parler et il semble que le Conseil fédéral veut faire traîner les choses le plus possible (il doit soumettre la loi au Parlement en 2028 au plus tard). S'il veut empêcher que des transactions douteuses et des manœuvres fiscales soient encore récompensées par des subventions supplémentaires aux grands groupes, il devrait agir sans attendre et mettre fin à de telles pratiques avec cette loi.

Référendums cantonaux contre la mise en œuvre de l’impôt minimum de l'OCDE

D’autre part, les électeurs.trices ont toujours le dernier mot : à Bâle-Ville, suite à une vaste campagne de collecte d’un comité de la société civile, une votation sur un référendum est organisée le 18 mai sur le programme de promotion économique local, qui constitue la réponse de la cité de la pharma à l'introduction de l’imposition minimale de l'OCDE. Jusqu'à 500 millions de francs suisses devraient être versés chaque année dans un fonds « d'innovation », au profit de multinationales comme Roche, Novartis ou Syngenta. Dans le canton de Zurich également, le projet cantonal de mise en œuvre de l'impôt minimal de l'OCDE sera soumis au vote le 18 mai. Les partis de gauche et les syndicats veulent y empêcher une baisse du taux d'imposition des bénéfices vers le minimum de l'OCDE de 15 % – jusqu'à présent, les taux dans le canton étaient nettement supérieurs. On est impatient de connaître le résultat de ces deux votations : un double non aurait une portée dépassant largement les deux cantons et réduirait encore le soutien international déjà chancelant pour l'impôt minimum de l'OCDE. Un impôt dont l’échec est patent.

Reportage de RTS sur l'action de protestation de Alliance Sud, Public Eye et Public Services International du 28 mars 2025.

Vidéo explicative sur l'évasion fiscale de Starbucks avec Daniel Bertossa, secrétaire général de Public Services International :

Partager l'article

Communiqué de presse d'Alliance Sud et de Public Eye

Starbucks utilise son programme de durabilité à des fins d’optimisation fiscale agressive

28.03.2025, Finances et fiscalité

Dix ans après que la Commission européenne a révélé les pratiques de dumping fiscal à large échelle de Starbucks, le géant du café a certes diversifié sa gamme Frappuccino, mais pas ses stratagèmes fiscaux en Suisse. Une action de protestation organisée par Alliance Sud et Public Eye a eu lieu aujourd’hui à Lausanne, au siège suisse de l’entreprise.

© Alliance Sud

C’est une pratique bien connue : les multinationales exploitent fréquemment les droits de brevet, de marque ou de logiciel pour déplacer artificiellement leurs profits vers des juridictions à faible fiscalité, plutôt que de les déclarer là où ils sont réellement générés. Dans son rapport « Starbucks’ Swiss Scheme: ‘Fair’ Trading or Global Tax Dodge? », l’ONG CICTAR révèle comment Starbucks utilise son programme censé garantir un commerce écologique et équitable pour transférer des bénéfices (profit shifting) vers la Suisse à des fins d’optimisation fiscale.

Starbucks gère l’ensemble de son commerce intragroupe de café vert via son bureau de négoce lausannois Starbucks Coffee Trading Company Sàrl (SCTC). Depuis 2011, la multinationale y a enregistré un total de 1,3 milliard de dollars de bénéfices, grâce à des marges exceptionnellement élevées sur les ventes intragroupes de café vert, atteignant jusqu'à 18 %, et à un taux d’imposition très faible en comparaison internationale ne dépassant pas 14 %. En 2015, la Commission européenne avait déjà critiqué ces pratiques. Starbucks avait justifié ces marges élevées par les coûts de son programme de certification C.A.F.E. Practices, mais la Commission européenne avait estimé que cette justification était infondée.

Le rapport de CICTAR confirme que Starbucks persiste dans cette stratégie, continuant ainsi à transférer d’importants bénéfices à Lausanne, au détriment des caisses publiques dans les pays de production et de consommation. Les producteurs ne souffrent pas seulement au niveau financier : Reporter Brasil révélait, en novembre 2023, que des plantations certifiées par C.A.F.E. Practices au Brésil avaient recours au travail des enfants ainsi qu’au travail forcé. « Le fait que Starbucks utilise ce programme de durabilité pour transférer des bénéfices – et donc des recettes fiscales – des pays à faible revenu vers l’Europe est un affront aux personnes qui cultivent et cueillent le café », estime Carla Hoinkes, experte agriculture chez Public Eye. « Au lieu de promouvoir le commerce équitable, Starbucks perpétue ainsi les injustices mondiales ».

Dominik Gross, expert en politique fiscale chez Alliance Sud, ajoute : « Malgré l’instauration d’une imposition minimale par l’OCDE, la Suisse et le canton de Vaud restent attractifs pour les multinationales adeptes de l’optimisation fiscale. » Mais ce n’est pas tout : des cantons à faible imposition, comme Zoug, Bâle-Ville, Lucerne ou Schaffhouse, veulent redistribuer les recettes fiscales minimales supplémentaires aux entreprises qui paient l'impôt minimal. Reste à savoir si le canton de Vaud adoptera également de telles mesures. « Si les autorités politiques suisses n’agissent pas avec fermeté, des sociétés comme Starbucks pourraient en profiter », conclut Gross.

Des photos de l'action de protestation à Lausanne sont disponibles ici.

Complément d'information ici.

Plus d’informations :

Dominik Gross, expert en politique fiscale, Alliance Sud

E-mail : dominik.gross@alliancesud.ch, tél. +41 78 838 40 79

Carla Hoinkes, experte en agriculture, Public Eye

E-mail : carla.hoinkes@publiceye.ch, tél. +41 44 277 79 04

Partager l'article

Climat et fiscalité

Le tour du monde d’un duo

04.10.2024, Justice climatique, Finances et fiscalité

Sans le principe du pollueur-payeur, la politique climatique internationale ne peut pas être financée et sans la justice fiscale, elle ne peut pas être menée. Petit tour du monde d’un duo improbable, mais peut-être bientôt symbiotique.

De plus en plus d'activistes et de plateformes multilatérales associent les revendications de justice fiscale et climatique. Manifestants lors du rassemblement Fridays for Future à Berlin, 20 septembre 2024.

© Keystone / EPA / Clemens Bilan

Cela tombe sous le sens : pour que nous puissions nous permettre d’abandonner les énergies fossiles sans grands bouleversements sociaux, nous devons aller chercher l'argent nécessaire dans la branche qui est la première à faire florès grâce à elles, à savoir l'industrie des combustibles fossiles. Selon des études, depuis 1988, plus de la moitié de toutes les émissions mondiales sont dues à l'extraction d'énergies fossiles par seulement 25 multinationales. Les coûts que ces émissions engendrent à long terme en changeant le climat n'ont jamais été réglés. Dans le même temps, les bénéfices et les dividendes de ceux qui ont fait commerce de ces combustibles n'ont cessé de gonfler. Grâce à la hausse des prix provoquée par l'invasion russe en Ukraine, les bénéfices des compagnies pétrolières et gazières ont atteint le chiffre astronomique de 4000 milliards de dollars en 2022.

Que les pollueurs passent à la caisse

Dans le contexte du financement climatique dont le Sud global a un urgent besoin et au nom de l’équité face aux pollueurs, il n'est donc pas étonnant que la revendication d'une taxation supplémentaire de ces compagnies soit toujours plus forte. La société civile internationale s'est depuis longtemps emparée de cet objectif avec le slogan « make polluters pay ». Une étude récente de la fondation Heinrich Böll montre qu'avec une taxe CO2 sur l'extraction du charbon, du pétrole et du gaz, appelée taxe sur les dommages climatiques, 900 milliards de dollars seraient disponibles dans les pays de l'OCDE cette décennie déjà en vue de lutter contre la crise climatique.

La revendication de taxes internationales sur le CO2 est presque aussi ancienne que la convention-cadre sur les changements climatiques. En 2006 déjà, Moritz Leuenberger, le président de la Confédération de l'époque, avait réclamé une taxe mondiale sur le CO2 lors de la conférence sur le climat. Mais un accord concret est toujours resté lettre morte au niveau de l'ONU. En vue des négociations de l'ONU pour un nouvel objectif de financement climatique lors de la COP29 en novembre prochain à Bakou, la pression pour augmenter les moyens financiers disponibles s’intensifie. C'est pourquoi divers acteurs et pays ont récemment réclamé des taxes internationales sur le CO2 ou d'autres moyens de financement selon le principe du pollueur-payeur (voir graphique). Les approches sont très diverses et vont d'une imposition nationale des bénéfices issus de l'extraction du pétrole à la revendication juridique de la responsabilité climatique des entreprises, en passant par des contributions volontaires de l'industrie d'extraction. Mais toutes les démarches visant à instaurer des taxes internationales impliquent une volonté politique au niveau national. La Suisse devrait, elle aussi, prélever des taxes respectueuses du principe de causalité auprès des entreprises qui profitent du commerce des énergies fossiles, et accroître ainsi ses contributions au financement international dans le domaine du climat.

Les « gilets jaunes » ou ce qu’il ne faut pas faire

Il serait possible de mobiliser des moyens supplémentaires pour la transformation écologique de nos sociétés non seulement en taxant davantage les producteurs de combustibles fossiles, mais aussi en incitant les Etats à faire payer davantage les consommateurs. Si l’on veut toutefois que cette transformation soit non seulement écologique, mais aussi sociale, la prudence est de mise dans le choix du type de taxe le plus approprié sur la consommation de CO2. En France par exemple, le souvenir des violents combats de rue entre les « gilets jaunes » et la police, voilà bientôt six ans en plein Paris, fait froid dans le dos. Ces manifestations avaient été déclenchées suite à la hausse de la taxe sur les carburants (écotaxe) que le président français entendait prélever sur chaque litre de diesel distribué à la pompe. Selon ses calculs, cette taxe aurait rapporté 15 milliards d'euros de recettes supplémentaires à l'Etat. Mais elle aurait fait payer les riches et les pauvres de la même manière : tant les gens qui ne pilotent que pour le plaisir leur Porsche TDI sur les routes de campagne françaises désertes que ceux qui, hors des métropoles, dépendent au quotidien de leur voiture diesel déglinguée dans une France étendue et mal desservie par les transports publics. Ainsi, le mouvement des « gilets jaunes » n'a pas seulement été porté par des négationnistes climatiques et des fans de voitures, mais aussi par des gens pour qui la taxe sur le diesel aurait fait exploser leur budget mensuel déjà serré. Ce mélange toxique a donné au mouvement une grande force politique. Le gouvernement libéral français a fait machine arrière et freiné le rythme de son programme de politique climatique. En parallèle, le président Macron a renoncé à remettre en vigueur un impôt de solidarité sur les grandes fortunes, qui avait déjà été introduit dans les années 1980 par le président socialiste de longue date François Mitterrand, mais que Macron avait considérablement atténué dans l’un des premiers actes de sa présidence. L’impôt aurait peut-être coupé l'herbe sous le pied des « gilets jaunes » en matière de politique sociale.

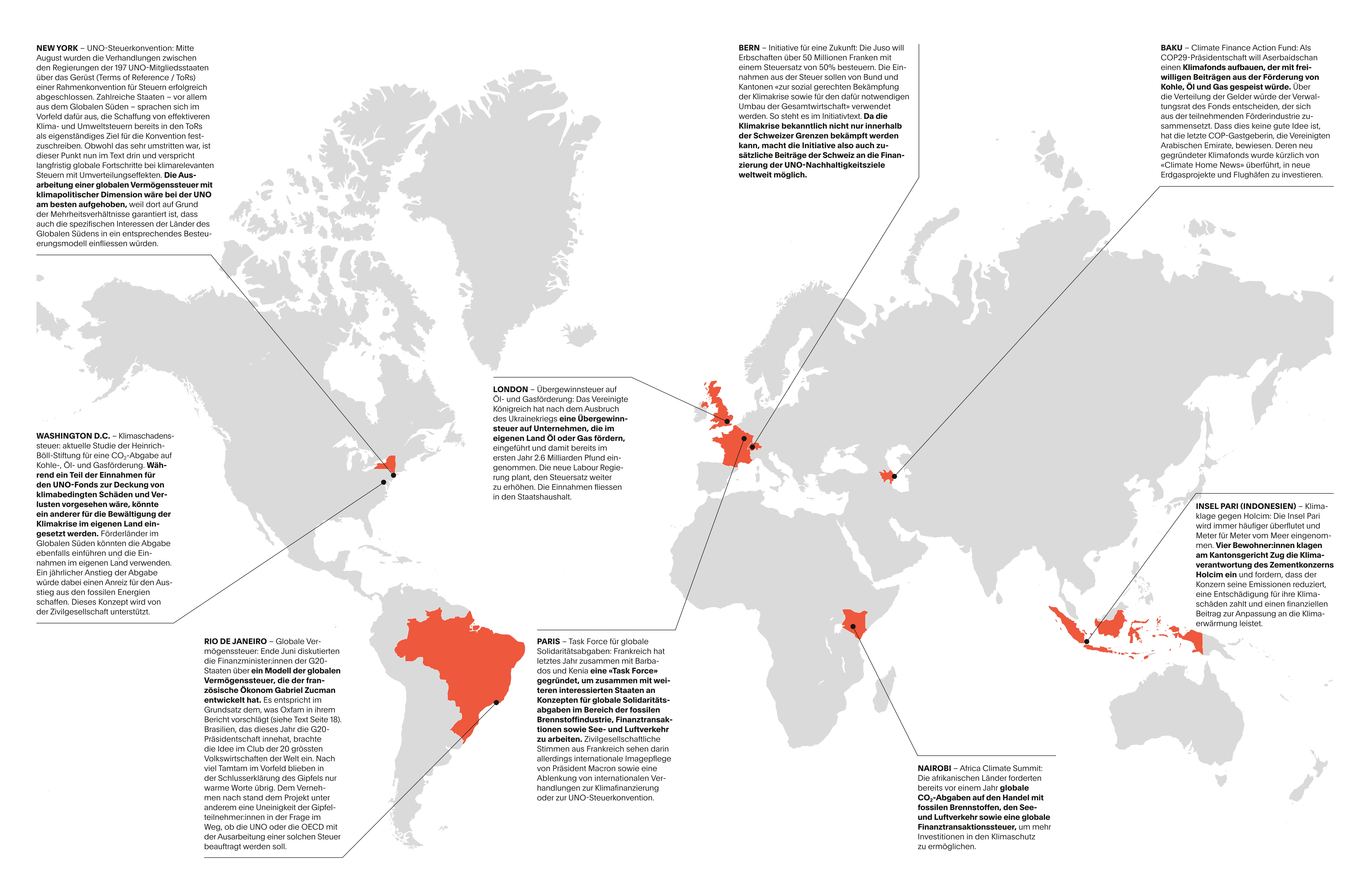

La justice climatique et la justice fiscale en tour du monde : aperçu de quelques approches et initiatives.

(Cliquer sur la carte pour l'agrandir) © Bodara / Alliance Sud

Des réformes fiscales équitables

Aujourd'hui, un impôt hautement progressif sur la fortune et à dimension socio-écologique est à l'ordre du jour, notamment dans les pays du G20 (voir graphique). Dans un rapport publié en novembre 2023, l'ONG Oxfam International arrive à la conclusion qu'un impôt mondial sur la fortune de tous les millionnaires et milliardaires permettrait d’engranger 1700 milliards de dollars par an dans le monde. Une taxe de pénalisation supplémentaire sur les investissements dans des activités nuisibles au climat pourrait rapporter 100 milliards de plus. Si l'on combine ces mesures avec un impôt sur le revenu de 60 % pour les 1 % de revenus les plus élevés, 6400 milliards supplémentaires seraient dégagés. Selon l’évolution des affaires et des prix, un impôt sur les bénéfices excédentaires peut également générer des recettes supplémentaires substantielles. En 2022 et 2023, avec une inflation élevée, un tel impôt aurait rapporté 941 milliards de dollars de plus par an selon Oxfam. Ces mesures permettraient donc de générer chaque année au moins 9 000 milliards de recettes fiscales supplémentaires.

Dans son rapport 2024 sur le financement du développement durable, le Département des affaires économiques et sociales de l'ONU estime que les lacunes de financement et d'investissement liées aux objectifs de développement durable de l'Agenda 2030 de l'ONU s’élèvent entre 2500 et 4000 milliards de dollars par an. Rien qu’avec les instruments mentionnés plus haut, l'Agenda 2030 pourrait facilement être financé d'ici 2030, sans parler des réformes dans d'autres domaines du financement du développement. Contrairement à la taxe sur le diesel de Macron, un impôt mondial sur la fortune serait de toute façon équitable dans l’esprit de la politique climatique internationale : d’après Oxfam, les 1 % les plus riches de la planète étaient responsables en 2019 de 16 % de toutes les émissions de CO2 dans le monde. Ils en émettaient donc autant que les 66 % les plus pauvres de la population mondiale, soit cinq milliards de personnes.

COP29 – Conférence sur le changement climatique

En novembre, la communauté des Etats négociera à Bakou un nouvel objectif de financement collectif pour aider les pays du Sud global à faire face à la crise climatique. Là aussi, le financement selon le principe de causalité est à l'ordre du jour. Le déficit de financement ne cesse de se creuser et un soutien financier est tout simplement nécessaire pour que les pays du Sud global puissent se développer avec des technologies soucieuses du climat et prévenir encore plus de pertes et préjudices grâce à des mesures d'adaptation. La pression pour un objectif de financement ambitieux est donc forte et les pays riches sont appelés à augmenter considérablement leurs contributions dans les années à venir.

Partager l'article

global

Le magazine d'Alliance Sud analyse et commente la politique étrangère et de développement de la Suisse. « global » paraît quatre fois par an et l'abonnement est gratuit.

Communiqué

Avec l'ONU contre les tentatives de chantage fiscal des super-riches et des multinationales

26.07.2024, Finances et fiscalité

Dès lundi à New York, les membres de l'ONU négocieront l’étendue de la convention fiscale de l'ONU. Une grande opportunité s'ouvre ainsi pour un futur système fiscal à la hauteur des défis mondiaux d’aujourd’hui.

En raison de l'inefficacité des réformes de l'OCDE, les cantons à faible fiscalité comme Zoug et les entreprises de matières premières qui s'y sont installées continuent à en profiter. L'arrivée de multinationales qui évitent de payer des impôts y a fortement modifié le paysage urbain rural.

© KEYSTONE / Thedi Suter

Une vieille rengaine fait florès dans le creux médiatique estival : parce que les Suisses très fortunés et les PDG des multinationales helvétiques craignent l'initiative de la Jeunesse socialiste sur l'impôt sur les successions, ils menacent pratiquement tous les jours dans les médias de partir sous d’autres cieux. En fin de compte, la seule façon de lutter contre ce phénomène est l’harmonisation fiscale planétaire : si les modèles d'imposition et les taux de l’impôt ne diffèrent plus autant entre les divers États, toute menace de délocalisation ou de changement de domicile dans le but d'éviter l'impôt deviendra obsolète.

Depuis une décennie, l'OCDE — l'Organisation de coopération et de développement économiques — promet des pas dans cette direction avec ses réformes : elle prétend démanteler les cachettes fiscales des super-riches et instaurer un système fiscal mondial dans lequel les bénéfices des multinationales ne sont plus imposés là où la taxation est la plus basse, mais là où la valeur économique est engen¬drée. Mais Dominik Gross, expert en politique fiscale chez Alliance Sud, constate : « Le fait que, malgré toutes les réformes, les capitaux puissent toujours être envoyés à travers le monde au gré de leurs propriétaires montre bien que l'OCDE n'a pas fait son travail et qu’elle a échoué ». Les concepts actuels de mise en œuvre de l'imposition minimale de l'OCDE dans les cantons de Zoug et de Bâle-Ville le soulignent aussi. Alors que l’impôt minimum devait apporter une plus grande justice fiscale planétaire, ce sont justement les juridictions névralgiques fiscalement clémentes envers les multinatio¬nales qui ne savent plus quoi faire de la manne supplémentaire. Elles souhaitent — de manière plus ou moins alambiquée — simplement restituer cet argent aux entreprises qui devront à l'avenir s'acquitter du nouvel impôt.

Victimes du système actuel comme presque tous les pays du Sud global, les États africains ont par conséquent lancé avec succès voilà deux ans un processus pour une nouvelle convention-cadre de l'ONU sur la fiscalité. Ces trois prochaines semaines, les 193 États membres de l'ONU négocieront à New York la forme que devrait prendre cette convention fiscale. Les pays du Sud global entendent à l’avenir régler un maximum de questions fiscales sous l'égide de l'ONU, tandis que les pays du Nord — dont la Suisse, l'un des principaux bénéficiaires du système à ce jour — veulent laisser le plus de questions possible à l'OCDE. Le texte de négociation actuel le montre : le Sud est aux commandes. Dominik Gross : « Les pays de l'OCDE doivent maintenant agir, sinon nous risquons une impasse et donc une nouvelle perte de crédibilité pour l'Occident ». Une politique fiscale mondiale qui garantisse le financement du développement durable, qui permette de lutter contre la crise climatique et l’escalade des inégalités mondiales, ne peut émerger qu’à l’ONU.

Vous trouverez un aperçu détaillé des négociations de l'ONU ici.

Pour plus d'informations : Dominik Gross, expert en politique fiscale chez Alliance Sud, dominik.gross@alliancesud.ch, 078 838 40 79.

Partager l'article

Commentaire

Taxe au tonnage : la fin glorieuse d'une histoire sans gloire ?

21.02.2024, Finances et fiscalité

Le 20 février, la Commission de l'économie et des redevances du Conseil des États (CER-E) a recommandé à son conseil de ne pas entrer en matière sur le projet d'introduction d'une taxe au tonnage. Cet instrument de dumping fiscal pour les grands groupes de transport maritime et les négociants en matières premières helvétiques est voué à disparaître. L'odyssée législative qui a précédé cette décision donne toutefois une très mauvaise image du Département fédéral des finances — et en particulier de l'Administration fédérale des contributions.

© Keystone / Laif / Patricia Kühfuss

À première vue, la taxe au tonnage privilégierait nettement les entreprises de navigation en haute mer surtout. Elle ferait en sorte qu’elles ne soient pas imposées en fonction des bénéfices réalisés, comme toutes les autres entreprises en Suisse, mais sur une base forfaitaire, en fonction du volume de fret de leurs bateaux. Présentée politiquement comme un instrument de promotion de la Suisse comme centre important pour les armateurs, la taxe au tonnage serait en fait également une échappatoire fiscale pour les négociants en matières premières en Suisse. Plus précisément pour les groupes qui ont engrangé des bénéfices exorbitants ces dernières années : en raison de la pandémie et des guerres en Ukraine et au Proche-Orient, les prix de certaines matières premières et du transport maritime ont nettement pris l’ascenseur. Cela a permis aux négociants en question et aux compagnies de transport maritime de réaliser des bénéfices historiques. Au lieu de les imposer de manière appropriée, la taxe au tonnage offrirait un nouveau cadeau fiscal à ces mêmes grands groupes. Car selon les enquêtes de Public Eye, ces derniers dominent le secteur maritime dans notre pays : ils contrôlent 2 200 navires sur les mers du monde. Les compagnies maritimes suisses traditionnelles n'en comptent que 1 400, le Conseil fédéral ne parlait même jusqu'à présent que de 900 navires. Ce chiffre provient de l'Association des armateurs suisses. Le reprendre sans poser de questions pourrait coûter cher au fisc en cas d'acceptation de la taxe au tonnage, et ce pour les raisons suivantes :

- Un coup d'œil sur les pays qui appliquent déjà une taxe au tonnage montre que les entreprises qui en bénéficient profitent en moyenne mondiale d'un taux d'imposition effectif de 7% seulement. C’est ce qu’ont montré les juristes Mark Pieth et Kathrin Betz dans leur livre «Seefahrtsnation Schweiz – vom Flaggenzwerg zum Reedereiriesen» (« La Suisse nation maritime. Un nain du point de vue du pavillon, devenu géant du transport maritime »). Le géant hambourgeois du transport maritime Hapag-Lloyd, qui n'a payé que 0,65% d'impôts en 2021 grâce à la taxe au tonnage, montre qu’il est possible de descendre encore plus bas. Même Klaus-Michael Kühne, propriétaire de 30% de Hapag-Lloyd et actionnaire majoritaire de l'entreprise de logistique schwytzoise Kühne + Nagel, est d’accord pour dire que la taxe au tonnage fait entrer scandaleusement peu d'argent dans la trésorerie fiscale.

- Quant aux négociants suisses en matières premières, la nouvelle taxe leur permettrait également de déplacer les bénéfices du négoce vers leurs navires et d'éviter l'impôt normal sur les bénéfices. Les pertes pour le fisc helvétique seraient donc très conséquentes. L'imposition minimale de 15% récemment adoptée par l'OCDE n'y change rien, car la navigation internationale en est explicitement exclue.

- La taxe au tonnage est contraire à la Constitution fédérale : elle viole le principe de l’imposition selon la capacité économique qui y est inscrit. Si les exploitants de navires cargos sont imposés en fonction du volume de fret de leurs navires et non de leur rentabilité, ce principe ne vaudrait plus et signifierait un avantage juridique pour une seule branche. La Suisse ne l’autoriserait que s'il s'agissait d'une industrie menacée dans son existence, ce qui n'est manifestement pas le cas pour la navigation en haute mer suisse ni pour le négoce des matières premières.

Le rôle douteux du Département des finances

Alliance Sud et Public Eye ont formulé ces critiques lors d'auditions tant à la CER du Conseil national qu'à celle du Conseil des États. Alors que le Conseil national a approuvé sans hésiter le projet en décembre 2022, malgré de très nombreuses incohérences, le Conseil des États les a reprises et a demandé deux fois à l'Administration fédérale des contributions (AFC) de clarifier la situation : la première fois il y a un an, la deuxième en octobre dernier. Les deux fois, l'AFC n'a pas été à même d’apporter des réponses suffisantes aux questions ouvertes concernant la délimitation du secteur des matières premières par rapport à la navigation maritime, les conséquences fiscales de l'introduction du régime spécial et sa conformité constitutionnelle dans les rapports ad hoc. En toute logique, la CER-E n’entend donc pas entrer en matière sur le projet.

La question bien plus fondamentale et désagréable de savoir pourquoi le Département fédéral des finances (DFF) — dont fait partie l'AFC — n'est pas en mesure de clarifier des questions centrales concernant un projet de loi qu'il a lui-même lancé reste ouverte. Une enquête consciencieuse de reflekt.ch a récemment fourni une explication possible à cet amateurisme de la part d'un service administratif en principe très compétent en matière fiscale. Cette plateforme de journalisme d'investigation a en effet montré que le projet n'a vu le jour que suite à la pression excessive exercée par la Mediterranean Shipping Company (MSC), l'une des plus grandes compagnies maritimes du monde, dont le siège est à Genève. Lorsque l'ancien ministre des finances UDC Ueli Maurer a fait preuve de bienveillance à l’égard des préoccupations de la compagnie, qui s'était déjà retrouvée dans le collimateur de la mafia internationale de la drogue, une collaboration intensive a débuté entre l'AFC et MSC. C'est ce que révèlent des courriels de l'administration que reflekt a obtenus grâce à la loi sur la transparence. Au lieu de veiller, dans l'intérêt général, à ce que des grands groupes hautement rentables paient leurs impôts (déjà très bas en Suisse) et à ce que le Parlement soit en mesure de prendre des décisions informées en matière de politique fiscale, l'Administration fédérale des contributions a donc agi comme conseillère en optimisation fiscale d'une multinationale. Si cela devait se vérifier, il s’agirait d'un véritable scandale — indépendamment du fait que la taxe au tonnage soit coulée ou non, comme le recommande la CER. Mais on n'en est pas encore là : si le plénum du Conseil des États décide lui aussi de ne pas entrer en matière lors de la prochaine session de printemps, le Conseil national devrait ensuite revoir sa copie.

Partager l'article

Medienmitteilung

Le mirage de la transparence fiscale européenne

02.06.2021, Finances et fiscalité

Hier, les États membres de l'UE et le Parlement européen se sont mis d'accord sur l'introduction d’une publication de déclarations pays par pays. Il est donc d'autant plus crucial que la Suisse s'engage désormais également à plus de transparence.

© Rainer Sturm / pixelio.de

Partager l'article

Communiqué

Une réforme faite par les riches pour les riches

02.07.2021, Finances et fiscalité

L'OCDE a communiqué hier que 130 pays de ce qu'on appelle «Inclusive Framework» se sont accordés sur une réforme de la fiscalisation internationale des grandes entreprises multinationales. Ce qui sonne bien ne profitera qu'aux riches.

Partager l'article

Commentaire

L’imposition minimale de l’OCDE en passe d’être reportée ?

21.12.2023, Finances et fiscalité

Si le Conseil fédéral reporte l'introduction de l'imposition minimale, il démontre qu’il est à la botte du lobby des multinationales. Ce serait un scandale pour la démocratie. Mais sur le plan de la politique fiscale, l'imposition minimale reste quoi qu’il en soit un échec.

Lors de la campagne de votation sur l'imposition minimale en juin, la ministre des finances Karin Keller-Sutter et le lobby des multinationales avaient vigoureusement pressé pour une introduction aussi rapide que possible.

Vendredi, le Conseil fédéral décidera selon toute vraisemblance s'il introduira l'imposition minimale de l'OCDE au début de l'année ou s'il la reportera. S'il opte pour un ajournement, ce serait une capitulation devant le lobby des multinationales autour d'economiesuisse et de Swiss Holdings, qui l'exige depuis quelques semaines à l’appui d’arguments fallacieux. Les majorités bourgeoises dans les commissions de l'économie et des redevances (CER) ont déjà répondu aux pressions des associations de multinationales : après que la CER-E a écrit au Conseil fédéral début novembre pour lui demander d’envisager un report de l’introduction, sa commission sœur du Conseil national lui a emboîté le pas quelques semaines plus tard.

Dans la perspective de la politique de développement, un report ne serait pas problématique : il permettrait notamment aux pays de production des multinationales suisses dans le Sud global de générer, du moins temporairement, des recettes fiscales supplémentaires à partir des bénéfices des grands groupes, bénéfices qui sont certes réalisés dans le Sud global, mais qui seraient prélevés par la Suisse en cas d'introduction de l'imposition minimale chez nous.

Sous l’angle de la démocratie, un report par le Conseil fédéral serait toutefois un scandale : lors de la campagne de votation sur l'imposition minimale en juin, la ministre des finances Karin Keller-Sutter et le lobby des multinationales avaient vigoureusement pressé, dans l'harmonie usuelle des dossiers de politique économique, pour une introduction aussi rapide que possible. Ils ont affirmé qu'en cas de refus de l'imposition minimale, des pertes considérables de recettes fiscales risquaient de se produire dès 2024 et que les grands groupes suisses seraient confrontés à de gros problèmes au plan international. Selon l’analyse de la votation faite par Vox, c'est surtout le premier point qui a été décisif pour de nombreux votants favorables. Il s'agissait des principaux arguments contre le « non, mais » du PS, des syndicats et d'Alliance Sud. Tous optaient pour le « non », afin que le Conseil fédéral et le Parlement puissent ensuite ficeler un nouveau projet mieux adapté, qui répartisse plus équitablement les recettes supplémentaires issues de l'imposition minimale tant en Suisse qu'à l'étranger. Les partisans de l’introduction ont sapé cette demande en invoquant l'argument vide de sens de l'urgence.

Aujourd'hui, ils ne veulent soudainement plus en entendre parler au prétexte que la situation internationale a énormément changé depuis juin. Mais cette affirmation ne résiste pas aux faits : dès le début de l'été, il était clair que des pays majeurs comme les États-Unis ou la Chine n'introduiraient pas la nouvelle imposition dans un premier temps et affaibliraient ainsi grandement l'ensemble du nouveau système. Le Conseil fédéral et le lobby des multinationales ont tenté de le cacher et ont induit les citoyennes et les citoyens en erreur, au détriment de la grande majorité des personnes en Suisse et des pays où les multinationales suisses produisent des biens. Ils ont été privés de la perspective d'un projet mieux ficelé. Si le Conseil fédéral répond aux souhaits du lobby des multinationales, il montre clairement que ce qui compte pour lui, ce n'est pas la perspective de recettes supplémentaires pour le fisc suisse, mais bel et bien les intérêts des multinationales et de leurs actionnaires.

Mais les faiblesses fondamentales du nouveau système de l'OCDE demeurent quoi qu’il en soit : une grande partie des pays, surtout ceux du Sud mondial, n'en profiteront de toute façon pas et partout ailleurs, de nombreuses lacunes et exceptions torpillent l'efficacité de l'imposition minimale. Après des années de négociations, il s'avère que l'OCDE a échoué dans sa propre ambition de rendre le système mondial d'imposition des grands groupes un peu plus équitable. Les espoirs de beaucoup reposent désormais sur l’ONU.

Partager l'article

Communiqué

Une autre réforme du système fiscal pour sociétés!

03.06.2015, Finances et fiscalité

La Commission indépendante pour la réforme de l’impôt international sur les sociétés (ICRICT) appelle à une réforme du système fiscal international applicable aux sociétés.

Prix Nobel Joseph Stieglitz, membre de l'ICRICT

© Creative commons

Partager l'article