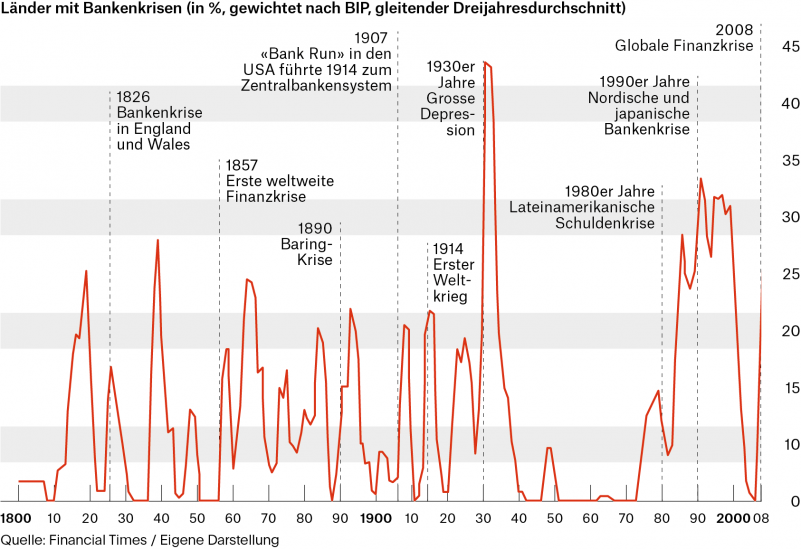

Nel corso degli ultimi 200 anni, c’è stato un solo periodo senza una grande crisi finanziaria, più precisamente dal 1945 al 1973. Per quale motivo? Durante i «trenta gloriosi», il periodo di boom economico del secondo dopoguerra, le banche, ma anche l’importazione e l’esportazione di capitali, erano fortemente regolamentate. Inoltre, le valute non erano liberamente convertibili. Era anche l’epoca in cui i fallimenti bancari erano rari.

Ma da dove viene la previsione secondo cui la crisi attuale, dopo il crollo di Credit Suisse nelle braccia di UBS, non sarebbe terminata nemmeno in Europa? Dalla storia, che ci ricorda come i forti aumenti dei tassi d’interesse negli Stati Uniti hanno già preceduto numerose grandi crisi finanziarie.

I tassi d’interesse più alti delle banche centrali spostano l’intera struttura dei prezzi nei mercati finanziari. Le obbligazioni di Stato emesse quando i tassi d’interesse sono bassi, ad esempio, si rivelano poco redditizi visto il tasso d’interesse basso che prevale durante tutta la loro durata di vita – talvolta diversi decenni. Per contro, le nuove obbligazioni emesse hanno un tasso d’interesse più elevato, ciò che fa abbassare il corso delle obbligazioni a basso tasso d’interesse, e quindi il loro valore. Le società finanziarie che devono valutare le vecchie obbligazioni nei loro conti al corso attuale, o addirittura venderle, sono confrontate a un problema.

Bolle e «zombi»

L’aumento dei tassi d’interesse è anche sinonimo di pericolo, visto che in questi ultimi anni era molto vantaggioso indebitarsi. Di conseguenza il mercato finanziario si è gonfiato. Dalla grande crisi finanziaria del 2008, il volume degli investimenti finanziari mondiali è più che raddoppiato fino al 2021, mentre il prodotto interno lordo (PIL) mondiale è aumentato solo di un terzo nello stesso periodo. Oggi il mercato finanziario è quindi oltre cinque volte e mezzo più voluminoso di tutti i beni e servizi prodotti nel mondo (ossia il PIL del pianeta).

I tassi d’interesse bassi hanno permesso di «far leva» sulle rendite. Semplificando grossolanamente, si può spiegare il tutto così: un hedge fund (un fondo speculativo non regolamentato, rivolto soprattutto a una clientela molto ricca) ha una possibilità di investimento che rende il 5%. Investe 100 milioni e realizza un utile 5 milioni, che però è ampiamente insufficiente. Dunque si fa prestare dalle banche 1 000 milioni al 2% d’interesse per investirli di nuovo con una rendita del 5 %. Con la differenza d’interesse del 3%, realizza un utile supplementare di 30 milioni. La rendita totale è ormai salita a 35 milioni al posto di 5 (deve pagare 20 milioni d’interessi alla banca, ma guadagna al tempo stesso 50 milioni con il credito reinvestito: la differenza è dunque di 30 a suo favore). E questo, semplificando ancora una volta, è il motivo per cui i patrimoni più importanti hanno conosciuto una crescita eccezionale negli ultimi anni.

Ma i tassi d’interesse bassi permettono anche di mantenere in vita dei modelli commerciali o delle imprese che, in circostanze «normali», sarebbero falliti. Anche la Banca centrale americana chiama queste imprese, che in realtà non sono più redditizie, delle imprese «zombi». A fine marzo, con l’abituale linguaggio ovattato delle istituzioni specializzate, la Banca d’Inghilterra ha avvertito che le obbligazioni societarie più rischiose sono «particolarmente vulnerabili» agli aumenti dei tassi d’interesse e «i rischi geopolitici accresciuti rafforzano la probabilità che vengano a delinearsi delle vulnerabilità finanziarie».

Attualmente è considerato come particolarmente sensibile alla crisi anche il Commercial Real Estate (CRE), cioè gli immobili commerciali, soprattutto negli Stati Uniti. Oltre al fatto che si è costruito troppo generosamente con del denaro a buon mercato, va aggiunta anche l’incertezza legata agli immobili adibiti a uffici: ci si chiede infatti se saranno ancora tutti necessari nell’era del telelavoro.

Non c’è dubbio che qualche impresa e alcuni fondi immobiliari falliranno, ma… «who cares»? Se le autorità di regolamentazione e le autorità di mercato s’interessano a questa questione, ciò è dovuto ai meccanismi ben conosciuti della crisi finanziaria mondiale del 2008. In effetti, i debiti dell’immobiliare commerciale non sono semplicemente depositati presso una qualsiasi banca regionale americana (alcune delle quali già barcollano pericolosamente o stanno praticamente fallendo), ma sono pure stati mescolati e legati in prodotti derivati o, detto in altre parole, in attività finanziarie di secondo ordine che fungono da valore di base. Questi attivi sono stati in seguito frazionati in «parti di rischio» e poi rivenduti.

È quindi impossibile sapere chiaramente chi è seduto su dei crediti inesigibili e quali istituti finanziari hanno prestato del denaro agli attori che hanno accettato dei crediti potenzialmente inesigibili. Il miglior modo per immaginarsi la situazione è di far ricorso all’analogia della salsiccia: se uno degli ingredienti fosse della carne avariata, sarebbe impossibile vedere se ogni fetta è toccata dal problema. Dunque si tralascia l’intera salsiccia. Durante l’ultima crisi finanziaria mondiale del 2007/2008, le ipoteche private hanno avuto un effetto domino simile. In fin dei conti la sfiducia sui mercati finanziari era tale che le banche non si prestavano più denaro. Un’evoluzione simile potrebbe riprodursi anche oggi.

Banche ombra o NBFI

Dal 2008, il ruolo delle banche ombra (dette anche fantasma o parallele) è aumentato in maniera sproporzionata e oggi, secondo il Consiglio di stabilità finanziaria, esse rappresentano più della metà del sistema finanziario mondiale. Sotto questo termine sono inclusi i fondi speculativi, le società di capitale-investimento (private equity) e gli investitori istituzionali che in parte fanno le stesse cose delle banche, ma che non sono regolamentati e sorvegliati come loro. Essi rimangono quindi all’ombra e sono generalmente domiciliati nei paradisi fiscali. Per mostrarsi rassicuranti, le autorità di regolamentazione non parlano più di sistema bancario parallelo, ma d’istituti finanziari non bancari (non-banking financial institutions, NBFI). Gli NBFI sono però poco trasparenti e piuttosto incomprensibili: gli hedge fund, ad esempio, speculano con denaro proprio e con molto denaro preso in prestito su tutto ciò che si muove e che promette un qualsiasi tipo di rendita — dalla caduta del corso delle azioni ai fallimenti societari, passando per la meteo (sì, avete letto bene, esistono dei prodotti derivati sulla meteo). I fondi di capitale-investimento investono il loro denaro in società a rischio e finanziano le acquisizioni d’imprese. Le banche ombra includono anche le società di finanziamento e d’investimento come Blackrock, i fondi indicizzati, i fondi del mercato monetario o i family offices dei super ricchi. Anche le casse pensioni e i gruppi assicurativi ricorrono al settore bancario «nascosto».

Ma ciò non significa che, da un lato le banche ombra, e dall’altro gli istituti bancari che tutti conosciamo, operano fianco a fianco. In realtà, i due sono molto intricati tramite debiti e investimenti. E numerosi attori dell’ombra, ad esempio alcuni fondi speculativi, sono particolarmente indebitati. Per questo motivo il sistema bancario parallelo è considerato come il principale candidato alla caduta della prima tessera del domino.

Ma cosa significa questo per la Svizzera? Secondo l’autorità di vigilanza sui mercati finanziari (Finma), la nuova UBS detiene ormai 35 000 miliardi di franchi di prodotti derivati e strutturati. Martin Wolf, capo commentatore economico del Financial Times e autore di un’opera di riferimento sulla crisi finanziaria mondiale, su questo tema ha confidato alla NZZ am Sonntag che è estremamente improbabile che il management comprenda i rischi ai quali è esposta la propria banca, indipendentemente da ciò che esso dice. Sempre secondo Wolf, la questione è anche davvero complessa: esistono delle pretese nei confronti di così tante controparti di cui si ignorano molte cose (...). La sua conclusione: «Se fossi svizzero, mi direi che questo nuovo cucù, l’UBS, è forse un po’ troppo grande per il nostro nido».